Кракен новый маркетплейс

Внимание! Зеркало гидры - omg.center

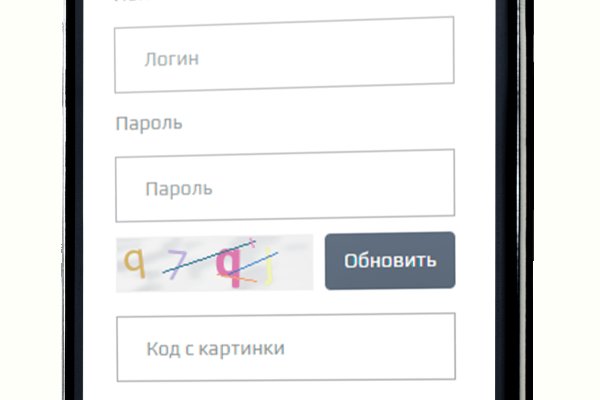

Сохраните его в закладки!1.Качаем в маркете приложение «Orbot».2.Листаем на 3й экран и жмем "Tell me more"3.Далее «Запросить новые мосты».4.Жмем «Сайт».5.Нас автоматически перенаправит на сайт тора. Вводим капчу и жмем "ОК"6. Копируем коды.7. Открываем «Orbot». Жмем на 3 точки правом углу — «Настройки».8.В разделе «Мосты» ставим галку на «Использовать мосты», россия далее выбираем строку «Мосты».9. Вставляем скопированные мосты кракен и жмем "ОК"10. Все, мы настроили Tor на Android. Теперь можно можно заходить на гидру через тор и совершать покупки. Вот ссылка

Кракен новый маркетплейс - Новая ссылка на кракен

Площадка позволяет монетизировать основной ценностный актив XXI века значимую достоверную информацию. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Большим недостатком подобного подхода является то, что ваш интернет-провайдер будет знать, что вы используете Tor. Если все настроено правильно, вы увидите вот такое сообщение: Инструкцию по настройке максимальной анонимности в браузере Tor можно посмотреть здесь. Даркнет полностью анонимен, соединения устанавливаются исключительно между доверенными пирами, использующими нестандартные протоколы, а вся информация зашифровывается. Для одобрения Legend необходимо обращаться непосредственно в службу техподдержки. Если цена биткоина достигнет этого уровня, то все ваши биткоины будут автоматически проданы. Всё, двухфакторная авторизация включена. К сожалению, это не улучшает вашу конфиденциальность, а только позволяет вам получить доступ к платформе в странах с ограниченным доступом. В сервисе Godnotaba (доступен в onion-сетях) собрано множество полезных ссылок. Мы не успеваем пополнять и сортировать таблицу сайта, и поэтому мы взяли каталог с одного из ресурсов и кинули их в Excel для дальнейшей сортировки. Tetatl6umgbmtv27.onion - Анонимный чат с незнакомцем сайт соединяет случайных посетителей в чат. Необходимо скачать Tor-браузер с официального сайта. Onion - Post It, onion аналог Pastebin и Privnote. Прямая ссылка: http ciadotgov4sjwlzihbbgxnqg3xiyrg7so2r2o3lt5wz5ypk4sxyjstad. Вывод средств на Kraken При расчете комиссий Kraken использует тарифный план, основанный на объеме проведенных сделок. Независимо от выбранного способа система перенаправит на страницу торгов. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Переходим к нелегальным магазинам, которыми и славится «луковая» сеть. ЦРУ Основная причина, по которой ВМС США создали Tor, заключалась в том, чтобы помочь информаторам безопасно передавать информацию через Интернет. Если взглянуть на этот вопрос шире, то мы уже это обсуждали в статье про даркнет-рынки. Для починки, состоянием на, можно попробовать: такой вариант решения проблемы. Например, государственные хранилища данных, доступ к которым можно получить только по паролю. Onion - Checker простенький сервис проверки доступности.onion URLов, проект от админчика Годнотабы. Поэтому нужно учитывать, что каждые 4 часа этот процент будет расти. Зарубежный форум соответствующей тематики. Скачайте приложение «Google Authenticator» на мобильное устройство, если оно у вас ещё не установлено: Ссылка для AppStore. Желающие прочесть его смогут для этого ввести твой публичный ключ, и сервис выдаст текст. Далее нужно установить браузер. Ссылка для Google Play. Onion - ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. Криптовалюты Bitcoin (XBT Ethereum (ETH Tether (usdt Monero (XMR Ethereum Classic (ETC). Onion - Sci-Hub,.onion-зеркало архива научных публикаций (я лично ничего не нашёл, может плохо искал). Торрент трекеры, библиотеки, архивы. Onion/ - Dream Market европейская площадка по продаже, медикаментов, документов. По типу (навигация. Для попадания туда от пользователя требуется только две вещи: Наличие установленного на компьютере или ноутбуке интернет-обозревателя Тор. Верификация это процедура проверки личности трейдера, в ходе которой он предоставляет свои персональные данные и документы, подтверждающие. Существует несколько уровней верификации: Starter. Он также может отправлять или загружать электронные письма, не классифицируя их как спам или узлы выхода, шпионящие за конфиденциальными данными. Вы топ сайтов тор для доступа к любому контенту или сервису в даркнете. Покупка наркотиков в интернете нынче дело заурядное: каждая старушка с лавочки во дворе уже знает, что за клады ищут подозрительные молодые люди.

Поэтому пользователи выбирают браузер Тор для входа на площадку. Например, покупатели и клиенты, которые покупают запрещенные наркотики или другие запрещенные товары на сайте, могут быть обвинены в хранении или намерении распространять, а курьеры или сотрудники службы доставки, которые перевозят наркотики, могут быть обвинены в незаконном обороте наркотиков. На нашем форуме имеется система поощрений за сообщения и созданные темы. Важно отметить, что правоохранительные органы по всему миру активно пресекают незаконные онлайн-рынки, такие как блэкспрут. Чтобы закрыть свой аккаунт, создайте заявку в службу поддержки с помощью формы для общих запросов и выберите категорию «Закрыть аккаунт». Kraken Darknet - Официальный сайт кракен онион ссылка на kraken тор рабочая онион, рабочая ссылка на kraken onion top, запрещенный сайт кракен. Многие исследователи и ученые изучают даркнет, а также отдельных лиц и организации, которые в нем работают, и могут предоставлять информацию и анализ правоохранительным органам. Поэтому важно осознавать юридические риски, связанные с использованием таких торговых площадок, и избегать любых незаконных действий. Детский диван баги /pics/goods/g Вы можете купить детский диван баги 9000008 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детский диван angry birds руб. В зависимости от страны и юрисдикции они могут включать штрафы и/или тюремное заключение. Операции по взлому и удалению: правоохранительные органы могут использовать технические средства для взлома серверов торговых площадок даркнета и отключения их от сети. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. П.Вы получите адрес электронной почты бесплатно. Мы улучшаем интерфейс, делаем его удобней по вашим просьбам. Все продукты ub управляются зарегистрированным адресом GB Software. Хорошей недели. Наличие в магазинах мебели кресло адажио539 23952руб. Помимо усилий правоохранительных органов, существуют и другие организации и лица, работающие над противодействием незаконной деятельности в даркнете. Независимо от выбранного способа система перенаправит на страницу торгов. Давайте последовательно разберемся с этими вопросами. Так выглядит официальный сайт Блэкспрут Даркнет Маркет. Стол журнальный консул.99 /pics/goods/g Вы можете купить стол журнальный консул по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детский диван радуга руб. Модульная прихожая гарун комплектация 2 19392 /pics/goods/g Вы можете купить модульная прихожая гарун комплектация 2 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели модульная прихожая александрия2 крокодил руб. Обход блокировки официального сайта Гидра. Как заработать на Kraken Стейкинг или стекинг, это удержание криптовалюты для получения пассивного дохода от нее. Даркнет постоянно развивается, и новые веб-сайты, такие как зеркало, регулярно появляются и исчезают, что затрудняет работу правоохранительных органов. Читать g union ссылка1 ШизоидноеF60. Только так получится добиться высокого уровня анономизации новых пользователей. Если растет ваш рейтинг, то бизнес будет только процветать. Давайте познакомимся с ними поближе. С какой-то стороны работа этих сайтов несет и положительную концепцию. Onion - 24xbtc обменка, большое количество направлений обмена электронных валют Jabber / xmpp Jabber / xmpp torxmppu5u7amsed. Офф крамп, onion, как обойти блокировку крамп, подскажите, адрес крамп тор, через. Кроме того, высок риск быть обманутым или обманутым мошенниками. Сохраняйте зеркала onion kraken. Kraken channel - даркнет рынок телеграм 10 581 subscribers Информационный канал теневого рынка кракен, вход - зеркалаонион. Помните, что покупая товар за биткоины, вы сохраняете полную анонимность. Используйте тикеты в личном кабинете, или E-mail поддержку. Onion/ iPhone Apple World Гаджеты Apple http appworld55fqxlhcb5vpdzdaf5yrqb2bu2xtocxh2hiznwosul2gbxqd. Общение, онлайн игры, подарки и открытки для друзей. Компьютерное кресло blanes.85 /pics/goods/g Вы можете купить компьютерное кресло blanes 9006447 по привлекательной цене в магазинах мебели Omg. Array Бульвар Яна Райниса.