Hydra маркетплейс

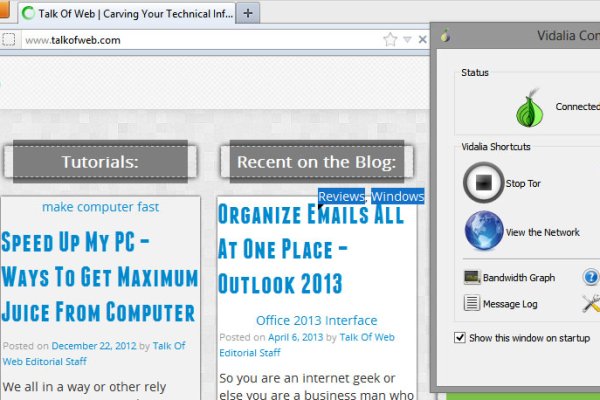

Вы хотите без каких-либо ограничений. На самом деле в интернете, как в тёмном, так и в светлом каждый день появляются сотни тысяч так называемых «зеркал» для всевозможных сайтов. Эта программа также дает вам возможность управлять файлами MP3, найденными на мега-серверах, а также любым контентом в потоковом режиме. Подключать ВПН можно к смарт-телевизору, телефону, ноутбуку, персональному компьютеру, игровой приставке. И так, несколько советов по фильтрации для нужного вам товара. Необходимо пользоваться методами обхода ограничений для того, чтобы получить доступ к недоступным фильмам и сериалам. Так же попасть на сайт Hydra можно, и обойдясь без Тора, при помощи действующего VPN, а так же если вы будете использовать нужные настройки вашего повседневного браузера. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! В случае США пользователи могут использовать ограничение в 5 ГБ ежедневных данных. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только с помощью Tor браузера - http hydraruzxpnew4аf. Можно выбрать любой подходящий пакет или воспользоваться бесплатной демо-версией для изучения функционала и оценки качества услуг. При этом пользователи получают услуги отличного качества и надежное подключение. Часто бывает, что люди открывают Megogo через vpn и постоянно подключаются к разным серверам. Таким образом, вы можете продолжить загрузку ссылка Mega. Для этого мы расскажем три различных метода, которые помогут вам устранить все эти мега ограничения и, таким образом, смогут превысить установленные пределы в диапазоне от. Ну, любой заказ понятно, что обозначает. В этом способе есть одни минус, который кому- то возможно покажется пустяком, а кому-то будет сильно мешать. Для этого просто установите и запустите его на своем компьютере. Тогда как через qiwi все абсолютно анонимно. Доступ к личным кабинетам, счетам, сериалам, фильмам потерян. Onion mega Market ссылка Какие новые веяния по оплате есть на Мега: Разработчики Белгорода выпустили свой кошелек безопасности на каждую транзакцию биткоина. После этого клиент будет установлен во всей сети. Это значит, что следует использовать платную версию. Форум Меге это же отличное место находить общие знакомства в совместных интересах, заводить, может быть, какие-то деловые связи. Следует запастись терпением, в особенности, если деньги за ТВ были сняты на год вперед, а видеосервис Megogo не работает из-за введенных санкционных ограничений. Обновлено Вам необходимо удалить лимит для загрузки без ограничений? Здесь здесь и узнайте, как это сделать легко и быстро. С компьютера. И тогда uTorrent не подключается к пирам и не качает). Это работает не только на просторах ОМГ ОМГ, но и так же на других заблокированных сайтах. Благодаря хорошей подготовке кракен и листингу. Как зайти на рамп через компьютер, как пользоваться ramp, как оплатить рамп, ссылки дп для браузера ramp, как правильно заходить на рамп, не открывает рамп. RAM TRX 2021 - Автосалон Ramtruck. Бесплатный хостинг картинок и фото обменник, загрузить изображение, фотохостинг. Сайт p не работает сегодня ноябрь 2022? Почему это происходит скорее всего. Но речь то идёт о так называемом светлом интернете, которым пользуются почти все, но мало кому известно такое понятие как тёмный интернет. Обзор облачного сервиса хранения файлов. Особых знаний мефедрон для входа на сайт OMG! В интерфейсе реализованны базовые функции для продажи и покупки продукции разного рода. Официальный сайт одежды в Новосибирске. Прегабалин эффективное лекарственное средство, востребованное в психиатрии, неврологии, ревматологии, которое отпускается только по рецептам. Hydra больше нет!

Hydra маркетплейс - Кракен перестал работать

Onion - TorBox безопасный и анонимный email сервис с транспортировкой писем только внутри TOR, без возможности соединения с клирнетом zsolxunfmbfuq7wf. Проект запущен командой программистов, за плечами у которых разработка и запуск таких популярных проектов как LegalRC и Ramp. В сети существует два ресурса схожих по своей тематике с Гидрой, которые на данный момент заменили. В ближайшей аптеке, сравнить. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. Автосалоны. В 11 регионах России открыты 14 торговых центров мега. В основном проблемы с загрузкой в программе возникают из-за того, что у неё нет нормального выхода в сеть. Ру поможет купить недорогие аналогичные лекарства в удобных вам. Готовый от 7500 руб. Только сегодня узнала что их закрылся. Карта патрулей Узнавай от других пользователей о безопасности района, в который собираешься отправится и сам оставляй заметки. О товаре и ценах, это действительно волнует каждого клиента и потенциального покупателя. Это не полный список кидал! Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Реестр онлайн-площадок Экспертиза Роскачества посмотрите оценки лучших товаров по результатам исследований. Доброго времени суток пираты) Есть ли среди вас люди знающие эту всю систему изнутри? Russian Marketplace один из крупнейших русскоязычных теневых форумов и торговая площадка. Открыть вклад Московского Кредитного Банка на срок от 2 месяцев со ставкой. Особенности лечения. Мы продаем Pod-системы, расходники, кальянные смеси и многое другое. Пытался себе пополнить баланс, никто ничего не зачислил.

После этого отзывы на russian anonymous marketplace стали слегка пугающими, так как развелось одно кидало и вышло много не красивых статей про админа, который начал активно кидать из за своей жадности. Внутри ничего нет. Основной валютой на рынке является bit coin. Мегастрой. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. Правильное названия Рабочие ссылки на Мегу Главный сайт Перейти на mega Официальное зеркало Зеркало Мега Альтернативное зеркало Мега вход Площадка Мега Даркнет mega это каталог с продавцами, маркетплейс магазинов с товарами специфического назначения. При желании прямо в окне распаковщика меняем местоположение на то, куда нам хочется, и продолжаем давить кнопку «Далее» (Next) до конца распаковки. Респект модераторам! Onion - Verified,.onion зеркало кардинг форума, стоимость регистрации. Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Подробнее можно прочитать на самом сайте. Всё больше людей пытаются избавиться от «отеческой заботы» чиновников от государства и хотят реализовать своё конституционное право самостоятельно решать, куда ходить, что выбирать, куда смотреть и что делать. Есть три способа обмена. Однако вряд ли это для кого-то станет проблемой: пополняется он максимально оперативно. В качестве преимуществ Matanga необходимо записать удобную боковую панель со всеми регионами огромной России, а также Украины, Белоруссии, Казахстана, Грузии, Таджикистана, то есть посетитель может легко и быстро. Теперь покупка товара возможна за рубли. Заполните соответствующую форму и разгадайте хитрую капчу для входа в личный аккаунт: Чтобы проверочный код входа приобрёл более человеческий вид, потяните за голубой ползунок до тех пор пока не увидите знакомые символы. Все первоначальные конфигурации настраиваются в автоматическом режиме). Программы для Windows и Mac Настольные способы блокировки чаще всего являются либо платными, либо сложными в обращении и потому не имеющими смысла для «чайников которым вполне достаточно небольшого плагина для браузера. Главная ссылка сайта Omgomg (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. Она специализировалась на продаже наркотиков и другого криминала. Относительно стабилен. Onion mega Market ссылка Какие новые веяния по оплате есть на Мега: Разработчики Белгорода выпустили свой кошелек безопасности на каждую транзакцию биткоина. Это защитит вашу учетную запись от взлома. Связь доступна только внутри сервера RuTor. После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Onion заходить через тор. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Onion - Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. ОМГ! Наберитесь терпения и разработайте 100-150 идей для своего проекта. То есть вы можете прийти со своим обычным кошельком зарегистрированные на вас же и купив определенные монета, а после их продав вы получаете дополнительные транзакции и конвертацию средств. Кто ждёт? Org, список всех.onion-ресурсов от Tor Project. Onion/ - Ahima, поисковик по даркнету. Установите Тор в любую папку на компьютере или съемном USB носителе. Важно понимать, на экранах мобильной версии и ПК версии, сайт магазина выглядит по-разному.