Войти на кракен

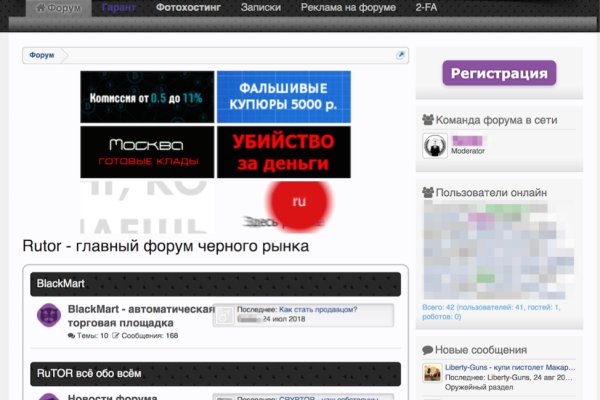

Также недавно у биржи появился подраздел Kraken Pro с расширенной функциональностью, предназначенный для опытных трейдеров: Постановка ордеров Чтобы сделать заказ поставить ордер на Kraken: Выберите торговую пару (всего на «кракене» 21 криптовалюта). Начинание анончика, пожелаем ему всяческой удачи. По Master Key понимается ПИН-код. Dogecoin обозначается XDG вместо зайти doge. Движуха прошла отвисла, но было поздно уже. За 8 лет биржа так и не разработала собственный токен. Сообщения, анонимные ящики (коммуникации). В ниспадающем меню с торговыми парами выберите сначала Dark Pools, а затем подходящую пару. Комиссии за вывод также отличаются, в отдельных случаях достигая. А так же неизвестно кто и что вложили в код программы. 2.Теперь приступайте к авторизации. Нажмите Trades New Order. Публичный 1056568 Информационный канал теневого рынка кракен, вход - зеркалаонион. И еще большой минус нет stop loss». 2-й случай: Необъяснимым образом все мои открытые позиции были ликвидированы». Проект создан при поддержке форума RuTor. Он имеет сквозное шифрование для защиты ваших разговоров. Bpo4ybbs2apk4sk4.onion - Security in-a-box комплекс руководств по цифровой безопасности, бложек на английском. Сервисы биржи Биржа Kraken консервативна и в этом, возможно, кроется секрет ее успеха и стабильности. Так давайте же разберемся, как зайти в Даркнет через. Даркнет отвечает всем нуждам пользователей, в зависимости от их запросов. Степень анонимности в них выше (при соблюдении всех мер безопасности). Если хотите вывести средства, то рядом с Deposit выберите Withdraw, а затем укажите сумму на вывод и адрес своего кошелька. Чтобы начать работу с «пулами потребуется пройти верификацию: подтвердить номер, физический адрес, подключить 2-факторную аутентификацию. Впрочем, последнее вызывает вопросы о том, кто стоял за атакой. Администраторы постоянно развивают проект и вводят новые функции, одними из самых полезных являются "автогарант" и "моментальные покупки". Вот один из них: «Получил 3 уровень верификации сравнительно легко. Onion - WWH club кардинг форум на русском языке verified2ebdpvms. Есть еще одно требование: наличие на счету не менее 50 BTC/2 500 ETH. Так как открыть сайт onion можно только через TOR, то сеть обеспечивает посетителям и владельцам серверов высокий уровень анонимности. Джесси Пауэлла. Positions история сделок по маржинальному трейдингу. Фактически даркнет это часть интернета, сеть внутри сети, работающая по своим протоколам и алгоритмам. Если эти требования выполнены, перейдите в Trade New order Advanced. Подробнее о необходимых документах: m/hc/en-us/articles/ What-are-the-verification-tiers-and-requirements- Пополнение и вывод средств Чтобы пополнить свой счет на Kraken: На своей странице найдите раздел Funding или Deposit. На сгенерированный адрес переведите средства со своего кошелька. Вам будет достаточно ввести в этом же окне свой логин и пароль, и нажать Activate Account. Как только начиналась движуха биржа тупо зависала с ошибкой 520. Сайты со списками ссылок Tor. Установить. Основные характеристики Официальный тор сайт m Месторасположение Сан-Франциско, США Основатель Джесси Пауэлл Год основания 2011 Способ пополнения/вывода Криптовалюта, фиат Доступные криптовалюты и токены Bitcoin, Tether, Ripple, Lumen (всего 21 монета). Onion - VFEmail почтовый сервис, зеркало t secmailw453j7piv. В принципе можно было бы и максимальный взять, да мне ни к чему». 485297 Драйвера и ПО к USB-эндоскопу ViewPlayCap. Укажите количество монет на покупку/продажу. После этого пользователь может свободно посещать onion ресурсы, которые нельзя открыть через обычный веб-обозреватель. Как видно, с каждым новым уровнем верификации лимиты на Kraken расширяются. Комиссии биржи при маржинальном трейдинге: XBT (Bitcoin) EUR, USD.01.01 usdt (Tether) USD.01.01 BCH (Bitcoin Cash) EUR, USD, XBT.02.02 ETH (Ethereum) EUR, USD, XBT.02.02. По крайней мере, так утверждает сама команда. Нажмите кнопку подтверждения (например, при покупке Bitcoin Cash (BCH) в обмен на доллары это будет кнопка с текстом Buy BCH with USD).

Войти на кракен - Kraken как найти ссылку

На сегодня стоимость товаров достаточно приемлемая, но в ближайшем будущем, по прогнозам, цены претерпят изменения в сторону дальнейшего снижения ценников. Фейк домены форума гидра: Вам необходимо зарегистрироваться для просмотра ссылок. Вам необходимо зарегистрироваться для просмотра ссылок. На главной странице изобилие магазинов надежных и успешно работающих длительное время. Работает гарант-сервис, который профессионально регулирует отношения между покупателем и продавцом. Но не даром же она называется Гидра, отсечешь одну голову вырастут две. Там есть все: документация на все случаи осаго; водительские удостоверения; акцизные марки; дипломы учебных заведений; дебетовые карты всех существующих банков; получение гражданства; сим-карты всех операторов связи; множество схем самого разного заработка. Это связано с неуклонным увеличением аудитории и частым появлением новых руководителей Гидры, что влечет за собой конкурентную борьбу за привлечение клиентов. Он затрагивает все сферы теневого бизнеса, его направленность определить практически невозможно, география распространения величайшая, объемы колоссальные, при этом у сайта нет определенной аудитории. Что это значит? Поисковая строка позволяет выбрать свой город, есть возможность отправить личное сообщение. Официальный сайт Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. Это не полный список кидал! Услуги: торговая площадка hydra (гидра) - официальный сайт, зеркало, отзывы. Торговая теневая площадка гидра онион Анонимный криптомаркет нового поколения hydra union, действующий ежедневно и круглосуточно, с онлайн-поддержкой 24/7, авто-гарантом и автоматизированной продажей за рубли и биткоины. Осторожно! И этот список можно еще долго продолжать. Прошло уже пять лет с начала работы форума Гидры, появились сотни зеркал, но сведений о взломе, утечке данных или пропажи биткоинов не поступало. Можно узнать много чего интересного и полезного. Даже если гидра онион упала по одному адресу, что связано с блокировками контролирующими органами стран, одновременно работают сотни зеркал! Всегда актуальная информация. Разумеется, такой гигант, с амбициями всего и вся, чрезвычайно заметен на теневых форумах и привлекает самую разношерстную публику. Будьте внимательны, проверяйте правильность домена и не попадитесь в руки мошенникам! Внизу страницы раздел новостей с ежедневно обновляющейся злободневной информацией. Спорные ситуации разрешаются с участием представителя администрации. Функционирует практически на всей территории стран бывшего Союза. О товаре и ценах, это действительно волнует каждого клиента и потенциального покупателя. Вывод! Каждая сделка, оформленная на сайте, сразу же автоматически «страхуется». Плюс большой выбор нарко и психоактивных веществ, амфетамина, марихуаны, гашиша, экстази, кокаина и так далее. Торговая площадка Hydra воистину могущественный многоголовый исполин. Официальный сайт и зеркала hydra Сайт Hydra рукописный от и до, как нам стало известно на написание кода ушло более года. Официальный сайт Hydra onion (заходить через ТОР). Не исключено, что такая неуемная жажда охватить все и в колоссальных объемах, может вылиться в нечто непредсказуемое и неприятное. Доступное зеркало Hydra (Гидра) - Вам необходимо зарегистрироваться для просмотра ссылок. Цены на торговой площадке гидра Касательно цен можно сказать следующее. Интересующиеся могут сами ознакомиться с полным ассортиментом. Покупатели защищены авто-гарантом. Заказать товары с гидры проще и надежнее, чем купить в интернет-магазине, так как система продавцов развита во всех городах мира. Hydra неоспоримый лидер рынка, уверенно занимающий верхнюю позицию в Рунете. Как заказать товары с гидры Маркетплейс имеет четкий и удобный функционал: от регистрации и актуальных курсов btc/рубль до выбора товаров и магазинов. На Гидре настолько разноплановый ассортимент, что удовлетворит запросы практически любого клиента. Можно утверждать сайт надежный и безопасный. Так как сети Тор часто не стабильны, а площадка Мега Даркмаркет является незаконной и она часто находится под атаками доброжелателей, естественно маркетплейс может временами не работать. Как попасть на russian anonymous marketplace? Уже само название сети даркнет можно расшифровать как что-то темное или же даже скрытое. Способ 1: Через TOR браузер Наиболее безопасный и эффективный способ для доступа к луковым сетям.

Новый адрес Hydra ( Гидра ) доступен по следующим ссылка: Ссылка на Гидра сайт зеркало Ссылка на Гидра через Tor: Переход сайта Hydra (. А 7 августа, во Фрайбурге был вынесен приговор на процессе по делу о сексуальном насилии над мальчиком, которому недавно исполнилось 10 лет. Если вопросов не возникает переходим к его использованию. Тогда этот вариант для тебя! Как купить криптовалюту на Kraken Это самый простой способ. Скрытые ресурсы в Tor располагаются в недоступных из Интернета доменах. Выбрать в какой валюте будете оплачивать комиссию. Здесь вы узнаете о том, как зайти на Гидру с телефона,. Onion http freexd7d5vpatoe3.onion Хостинги http matrixtxri745dfw. Нет никакого безобидного употребления! Усыпляй - сказала мне подруга. Это очень важно, пароль это ключик к вашим цифровым сбережениям. Как правильно зайти на Гидру. Ежегодно на подобных сайтах осуществляются десятки или даже сотни тысяч таких сделок, оплата производится биткоинами. Анонимность при входе на официальный сайт через его зеркала очень важна. Kraken ссылка на kraken через тор браузер, правильная ссылка. Ну, пришлось утешать, конечно, путём возвращения проёбанного. Тогда вот тебе захватывающая игра: в одном укромном месте твоего спального района мы спрятали «клад». Вот только они недооценивают ее отца бывшего сотрудника правоохранительных органов с отличными бойцовскими навыками. Хорошая новость в том, что даже платформа не увидит, что вы копируете/вставляете. Кликаем, вводим капчу и следуем за покупками в любимый магазин. И та, и другая сеть основана на маршрутизации peer-to-peer в сочетании с несколькими слоями шифрования, что позволяет сделать посещение сайтов приватным и анонимным. Соединение по такой сети устанавливается только между доверенными пользователями. Kraken channel даркнет рынок телеграм right away. При этом стоит понимать, что даркнет - это не только. «Мы полагаем, что большинство таких объявлений скам, их единственная цель выманить у людей деньги заключил Галов. Но по большей части пользователями являются простые люди, которые заботятся о своей анонимности и конфиденциальности. Движок сайта быстрый: все прокручивается довольно быстро, без тормозов. Оно чисто симптоматическое. Единственное отличие состоит в том, что в данном случае все происходит анонимно - поясняет Бартлетт. Onion/ (Независимые новости) http casesvrcgem4gnb5.onion/en/ (обзор мировой судебной практики) http platypus77f3ujfw. Динская. «Все зависит от того, с какой целью туда заходит человек, что он там делает отметил. Kraken.com не используйте ссылки, предлагаемые в строке.