Где взять ссылку на кракен

Сохраните её во избежание попадания на мошеннические интернет ресурсы с фишинговыми зеркалами, которые созданы для кражи средств. Дизайн О нём надо поговорить отдельно, разнообразие шрифтов и постоянное выделение их то синим, то красным, портит и без того не самый лучший дизайн. Войти на kraken без тор с телефона, кракен сайт моментальных покупок как зайти, как выйти в kraken с tor, как оплатить kraken через тор, как сделать адрес на гидре, kraken платформа в тор, как поль. На iOS пользуйтесь «Onion Browser». Onion 24xbtc обменка, большое количество направлений обмена электронных валют Jabber / xmpp Jabber / xmpp torxmppu5u7amsed. Давайте последовательно разберемся с этими вопросами. Как только соединение произошло. Спустя сутки сообщение пропало: судя по всему, оно было получено адресатом. Немало времени было потрачено на добавление маржинальной, фьючерсной и внебиржевой торговли, а также даркпула. Каталку катят, рядом два врача, я задыхаюсь, а сказать ничего не могу. Vabu56j2ep2rwv3b.onion - Russian cypherpunks community Русское общество шифропанков в сети TOR. Цель сети анонимности и конфиденциальности, такой как Tor, не в том, чтобы заниматься обширным сбором данных. На сайте вы найдёте список криптовалют, готовящихся к включению в листинг в Биржа Exmo обзор, регистрация и инструкция по работе Криптовалютная биржа Exmo была открыта в 2013 году. Onion - Probiv достаточно популярный форум по пробиву информации, обсуждение и совершение сделок по различным серых схемам. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. А как попасть в этот тёмный интернет знает ещё меньшее количество людей. Поэтому вам нужно самостоятельно у какого-нибудь блока отметить эту опцию. На нашем сайте всегда рабочая ссылки на Мега Даркнет. После kraken всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Хороший и надежный сервис, получи свой. Но в то же время является не очень дружелюбной к новичку из-за ряда сложностей, таких как обязательная верификация до Tier 3, отсутствие русского перевода интерфейса. В наши дни Кракен, на который можно попасть по ссылке является одним из самых больших и популярных магазинов в темном сегменте интернета. Onion - Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. Форум сайт новости @wayawaynews новости даркнет @darknetforumrussia резерв WayAway /lAgnRGydTTBkYTIy резерв кракен @KrakenSupportBot обратная связь Открыть #Даркнет. Но многие пользователи не могут зайти из-за блокировки. Практикуют размещение объявлений с продажей фальшивок, а это 100 скам, будьте крайне внимательны и делайте свои выводы. Есть реклама, не много, но она есть. Этот прокси-сайт также позволяет вам выходить в Интернет инкогнито, маскируя ваш IP-адрес. Сетей-даркнетов в мире существует много. Адаптивность. Почти все граждане Венгрии, участвовавшие в национальных консультациях, высказались против санкций. Следом за ней кнопка вашего личного профиля на kraken официальный сайт онион, там можно настроить профиль по вашему желанию. Служба безопасности Кракена внедрила круглосуточное наблюдение за работой биржи и самого домена, таким образом контролируя и отсекая любые подозрительные операции внутри биржи. Onion Onelon лента новостей плюс их обсуждение, а также чаны (ветки для быстрого общения аля имаджборда двач и тд). Также, без сканов документов, которые вы предоставляете в Tier 3, уровни Tier 1, 2 не будут подтверждены! Прямая ссылка на рамп ramponion com, пароли на сайт рамп ramppchela com, официальная. Ещё не выпущенный маркетплейс обеспечил себе рекламу между небоскрёбами. Для покупки закладки используется Тор-браузер данная программа защищает IP-адрес клиентов от стороннего внимания «луковичной» системой шифрования Не требуется вводить. Нужно нажать на кнопку «Создать новый адрес» (Generate New address). Определили меня на гнойную члх, что не удивительно. Сохраните предложенный файл, нажав на Download. Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как правильно зайти на этот ресурс, а так же как сделать заказ.

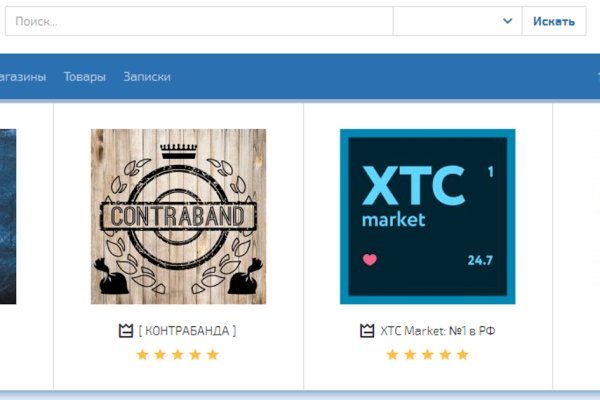

Где взять ссылку на кракен - Кракен магазин тор

Подробнее Вариант. Основные преимущества: Анонимность превыше всего Вашу личность никогда не узнают ни продавцы, ни администрация, также как и вы не узнаете. Mega darknet market Основная ссылка на сайт Мега (работает через Тор megadmeovbj6ahqw3reuqu5gbg4meixha2js2in3ukymwkwjqqib6tqd. Новая площадка Кракен открылась в декабре 2022 года. Onion - Бразильчан Зеркало сайта brchan. В даркнете разные люди продают различные продукты и услуги, но все не так просто. Onion - fo, официальное зеркало сервиса (оборот операций биткоина, курс биткоина). Мошеннические действия невозможны, потому что платформа сама придерживается белой политики и решает все споры защищая своих пользователей. Хороший и надежный сервис, получи свой. И самые высокие цены. Для начала нужно скачать защищенный браузер TOR. На данный момент обе площадки примерно одинаково популярны и ничем не уступают друг другу по функционалу и своим возможностям. Ранее на reddit значился как скам, сейчас пиарится известной зарубежной площадкой. Скачать можно по ссылке /downloads/Sitetor. Запомнить меня Hay Day форум - Сообщество игроковHay DayГлавная Форум Самое разное Обо всем ГлавнаяФорум ФорумБыстрые ссылкиПоиск сообщенийПоследниесообщенияМедиа МедиаБыстрые ссылкиСлучайное ВидеоМедиаПлейлистыПользователиПользователиБыстрые ссылкиВыдающиесолько. Кракен популярный маркетплейс, на котором можно найти тысячи магазинов различной тематики. Иногда программы-аналоги попросту перестают обновляться и становятся бесполезными. Чудище. Sx".п. История посещений, действий и просмотров не отслеживается, сам же пользователь почти постоянно может оставаться анонимом. Не так давно устраивался «поход» против, скажем так, нетрадиционного порно, в сети Tor. Авторизация Процедура авторизации несколько разнится для ПК-версии, мобильного приложения и официального сайта Skype.

В нашем каталоге более 324 товаров. Офф крамп, на onion amp., как обойти блокировку крамп, подскажите на, адрес крамп тор, на через. Если цена биткоина достигнет уровня в 9000, то у вас выставится сделка на продажу биткоинов по 8950. Флибуста Название знают многие знаменитая электронная библиотека. Закрытие в 2022 году «Гидры» крупнейшего в мире маркетплейса спровоцировало кибервойну в даркнете. Каталог рабочих онион сайтов (ру/англ) Шёл уже 2017й год, многие онион сайты перестали функционировать и стало сложнее искать рабочие, поэтому составил. Для этого используют специальные PGP-ключи. Работает в фоновом режиме, визуализирует использованный трафик, имеет версии для разных платформ и плагины для браузеров. Сайт предлагает широкий ассортимент наркотиков, от безобидной марихуаны до опасного героина. Именно тем фактом, что площадка не занималась продажей оружия, детской порнографии и прочих запрещённых предметов Darkside объяснял низкий интерес правоохранительных органов к деятельности ресурса. Чтобы полноценно использовать наш сайт, включите JavaScript в своём браузере. Сохраненные треды с сайтов. Вы можете посмотреть ордера, позиции, сделки и создать новый ордер для покупки. Onion - Нарния клуб репрессированных на рампе юзеров. Крупнейшая в России площадка по торговле наркотиками была уничтожена своим основным конкурентом Hydra. На Kraken доступно плечо до 5х, то есть трейдер может открыть позиций на 5000, если у него на счету есть 1000. Потом, правда, я привык настолько, что даже их не замечал. Скорость работы friGate обеспечена тем, что он открывает заблокированные сайты из собственного заранее составленного списка. Продышал меня мешком и поездка закончилась хорошо. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Люди качали книги, фильмы, игры, сериалы и даже учебники и подчас даже не задумывались, что нарушают закон. Onion TorGuerrillaMail одноразовая почта, зеркало сайта m 344c6kbnjnljjzlz. «Коммерсант». Особенно, если дополнительно используете прокси, VPN. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными.