Кракен актуальная ссылка kraken torion net

Администрация портала OMG! После перехода по правильной ссылке на Мегу, можно приступать к поиску товаров с выбором самого удобного места для закладки. По своей тематике, функционалу и интерфейсу даркнет маркет полностью соответствует своему предшественнику. Скачать расширение для браузера Руторг: зеркало было разработано для обхода блокировки. Matangapatoo7b4vduaj7pd5rcbzfdk6slrlu6borvxawulquqmdswyd onion не работает в тор, не заходит на матангу зеркало, как правильно пользоваться сайтом матанга, таблетки метадон,. Здесь представлены официальные и зеркала, после блокировки оригинального. Аналоги капс. Форум hydra кидалы m заказал клад на 300 через гаранта,. Они не смогут скрываться в даркнете или на форумах, они не смогут скрываться в России или где-то в других странах сказано в заявлении Минфина. 7(495) или онлайн. Постановка: Евгений Закиров. Ватутина,. Это попросту не возможно. Самая крупная торговая онлайн-площадка в сети. Напоминаю, что для открытия этих ссылок необходим Tor Browser наркотики или Vidalia Все. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит даркнет на независимых серверах. Скейт-парки: адреса на карте, телефоны, часы работы, отзывы, фото, поиск. Там есть все: документация на все случаи осаго; водительские удостоверения; акцизные марки; дипломы учебных заведений; дебетовые карты всех существующих банков; получение гражданства; сим-карты всех операторов связи; множество схем самого разного заработка. Работает гарант-сервис, который профессионально регулирует отношения между покупателем и продавцом. Как подростки в России употребляют доступный и дешевый эйфоретик. Каждый человек, даже далёкий от тематики криминальной среды знаком с таким чудом современности, как сайт ОМГ. 3дрaвcтвуйте! Автор: Полина Коротыч. Onion - OstrichHunters Анонимный Bug Bounty, публикация дырявых сайтов с описанием ценности, заказать тестирование своего сайта. Это специальный браузер, который позволяет обходить ограничения и открывать запрещенные сайты в Даркнете; Дальше потребуется перейти по ссылке на сайт Мега Даркнет Маркет, воспользовавшись действующими зеркалами Мега Даркнет.

Кракен актуальная ссылка kraken torion net - Почему не работает кракен

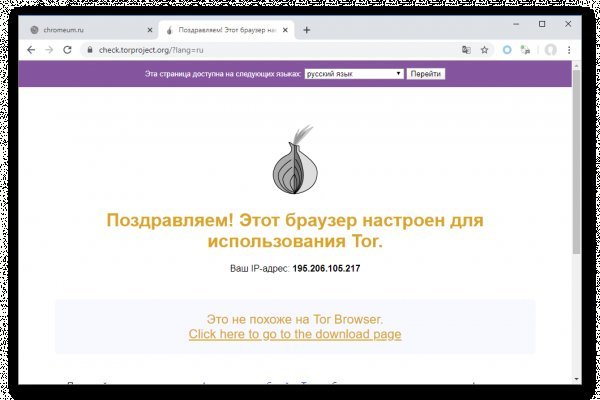

Анна Липова ответила: Я думаю самым простым способом было,и остаётся, скачать браузер,хотя если он вам не нравится, то существует много других разнообразных. Вместо 16 символов будет. . Социальные кнопки для Joomla Назад Вперёд. Ещё есть режим приватных чат-комнат, для входа надо переслать ссылку собеседникам. Увидев, что не одиноки, почувствуете себя лучше. Можно утверждать сайт надежный и безопасный. Топчик зарубежного дарквеба. Залетайте пацаны, проверено! При необходимости настройте дополнительные параметры доступа. Оплата за товары и услуги принимается также в криптовалюте, как и на Гидре, а конкретнее в биткоинах. Onion - Candle, поисковик по Tor. До этого на одни фэйки натыкался, невозможно ссылку найти было. Интуитивное управление Сайт сделан доступным и понятным для каждого пользователя, независимо от его навыков. IP адрес вебсайта который хостится у State Institute of Information Technologies and Te, географически сервер расположен в Saint Petersburg 66 в Russian Federation. Всё что нужно: деньги, любые документы или услуги по взлому аккаунтов вы можете приобрести, не выходя из вашего дома. Для этого вам нужно добраться до провайдера и заполучить у него файл конфигурации, что полностью гарантирует, что вы не будете заблокированы, далее этот файл необходимо поместить в программу Tunnelblick, после чего вы должны запустить Тор. Russian Anonymous Marketplace ( ramp 2 ) один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети «даркнет». А вариант с пропуском сайта через переводчик Google оказался неэффективным. Сайт Гидра через тор! Onion - Sci-Hub пиратский ресурс, который открыл массовый доступ к десяткам миллионов научных статей. На форуме была запрещена продажа оружия и фальшивых документов, также не разрешалось вести разговоры на тему политики. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Только сегодня узнала что их закрылся. Читайте также: Очистка мака от ненужных файлов. Окончательно портит общее впечатление команда сайта, которая пишет объявления всеми цветами радуги, что Вы кстати можете прекрасно заметить по скриншоту шапки сайта в начале материала. Bm6hsivrmdnxmw2f.onion - BeamStat Статистика Bitmessage, список, кратковременный архив чанов (анонимных немодерируемых форумов) Bitmessage, отправка сообщений в чаны Bitmessage. Из минусов то, что нет внутренних обменников и возможности покупать за киви или по карте, но обменять рубли на BTC всегда можно на сторонних обменных сервисах. На Hydra велась торговля наркотиками, поддельными документами, базами с утечками данных и другими нелегальными товарами. Подробности Автор: hitman Создано: Просмотров: 90289. Меня тут нейросеть по фоткам нарисовала. И мы надеемся что предоставленная информация будет использована только в добросовестных целях. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Onion - Enot сервис одноразовых записок, уничтожаются после просмотра. Главное сайта. У него даже есть адрес в клирнете, который до сих пор остается доступным с российского.

Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Подборка Обменников BetaChange (Telegram) Перейти. Пирролидиновалерофенон, сокращённо α-, от англ. Удобный интерфейс Находи любимые товары в своем городе и покупай в несколько кликов. Наконец-то нашёл официальную страничку Омг. Всегда свежая! Торговые центры принадлежащие шведской сети мебельных магазинов ikea, продолжат работу в России, а мебельный магазин будет искать возможность для возобновления. Тороговая площадка! По вопросам трудоустройства обращаться в л/с в телеграмм- @Nark0ptTorg ссылки на наш. Мега магазин в сети. Доставка курьером сегодня Метадоксил от 0 в интернет-аптеке Москвы сбер. Новый сайт даркнет, mega Darknet. Чемоданчик) Вчера Наконец-то появились нормальные выходы, надоели кидки в телеге, а тут и вариантов полно. Мега сеть российских семейных торговых центров, управляемая. Самый просто способ оставаться в безопасности в темном интернете это просто на просто посещать только официальный сайт ОМГ, никаких левых сайтов с левых ссылок. Но? 2002 первый семейный торгово-развлекательный центр мега открылся. Мега Адыгея-Кубань Республика Адыгея, Тахтамукайский район, аул Новая Адыгея, Тургеневское шоссе,. На нашем представлена различная информация о, собранная из открытых источников, которая может быть полезна при анализе и исследовании. Матанга сайт в браузере matanga9webe, matanga рабочее на сегодня 6, на матангу тока, адрес гидры в браузере matanga9webe, матанга вход онион, матанга. Инструкция. Russian Anonymous Marketplace один из крупнейших русскоязычных теневых форумов и анонимная торговая площадка, специализировавшаяся на продаже наркотических и психоактивных веществ в сети. Не открывается сайт, не грузится,. Адрес для самовывоза родиевые 4 plane. Аналоги капс. Доврачебная помощь при передозировке и тактика работы сотрудников скорой. Для Android. If you have Telegram, you can contact Каталог.onion сайтов right away. Создание электронной музыки при помощи программного обеспечения. Респект модераторам! Каталог рабочих сайтов (ру/англ) Шёл уже 2017й год, многие сайты. Каждый день администрация ОМГ ОМГ работает над развитием их детища. Топ сливы. Здесь представлены официальные и зеркала, после блокировки оригинального. Залетайте пацаны, проверено! Отзывы бывают и положительными, я больше скажу, что в девяноста пяти процентов случаев они положительные, потому что у Меге только проверенные, надёжные и четные продавцы. Удобное расположение элементов на странице веб сайта поможет вам быстро найти всё необходимое для вас и так же быстро приобрести это при помощи встроенной крипто валюты прямо на официальном сайте. Ру поможет купить недорогие аналогичные лекарства в удобных вам. Ведь наоборот заблокировали вредоносный. 2019 объявлено о строительстве первого ТЦ в Москве в пределах мкад. Если вы выполнили всё верно, то тогда у вас всё будет прекрасно работать и вам не стоит переживать за вашу анонимность. 5,. Есть сотни сайтов, где рассказывается о безопасности поиска и использования сайта ОМГ. В Москве. Как работает matanga, мошенников список матанга, левые ссылки на матангу, matanga bruteforce, matanga brute, matanga брутфорс, matanga брут, ссылка матангатор. Ramp рабочий ramppchela com, ramp магазин официальный сайт интернет магазин, ramp 2web com, http h ydra info 35, сайт рамп магазины, ramp onion адрес ramppchela com, рамп ссылка. Перечень популярных : опиаты, курительные, нюхательные смеси. Godnotaba дает объективную оценку.